今年该交易所最大的输家中有一类股票的比例过高

如果您像许多其他投资者一样,寻找廉价股票的起点是已被严重抛售的股票。也应该如此。市场有时会走向极端,让名字贬值,但不久之后又会重新估值。你知道这种做法更熟悉的名字,“逢低买入”。跌幅越大,讨价还价就越好。

然而,正如资深投资者所证明的那样,一只已经上涨的股票本质上并不是一只准备好复苏的股票。有时,急剧抛售正是隐含的意思。

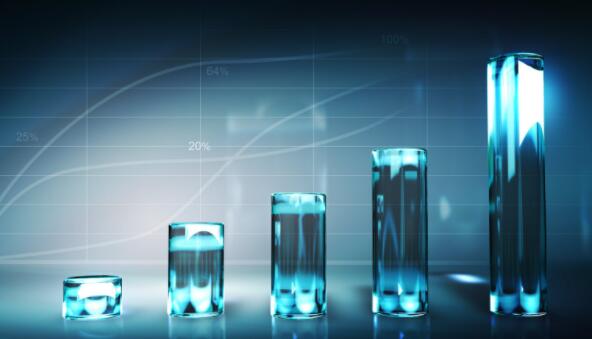

像往常一样,任何人都在关注今年在纳斯达克上市的股票中最大的输家所面临的困境。不过这一次,还有一个奇怪的细微差别。这些失败者中的大多数都在完全相同的行业中,并且由于完全相同的原因而被压垮。

逆风太多

根据记录,不包括始终波动的小盘股和微型盘股,今年纳斯达克的五个最大输家是(跌幅分别为 -65% 至 -56%)Poshmark、Acadia Pharmaceuticals(纳斯达克股票代码:ACAD)、AbCelleraBiologics(纳斯达克股票代码:ABCL)、Arrival和AmicusTherapeutics(纳斯达克股票代码:FOLD)。

很难忽视生物技术股票在这些最严重的落后者中占有突出地位。

当您深入了解 2021 年纳斯达克大型上市公司中迄今为止表现最差的股票时,这一主题只会更加巩固。生物技术公司Sarepta Therapeutics(纳斯达克股票代码:SRPT)和TG Therapeutics(纳斯达克股票代码:TGTX)位居倒数第六和第七位,今年迄今分别下跌了 54% 和 53%。

生物科技股会反弹吗?

这是一个值得注意的细节,因为他们中的任何一个设法从这里恢复的可能性都很大,很可能会成为全组反弹的一部分。然而,由于一些原因,这种反弹并不是特别容易实现。

很难恢复的主要原因是纯粹的情况。

疫苗竞赛:您可能还记得,在去年年中,即当前局势变成全球大流行之后不久,一批生物技术股票表现出色。世界不知道哪个玩家会首先提出疫苗或治疗(甚至是测试),因此投资者只是在业务中的各种名称上下注......包括上面列出的许多名称。不过,一旦辉瑞、Moderna和强生基本上赢得了这场比赛,投资者就失去了坚持其他参赛作品的意愿。

这种动态对 AbCelera Biologics 的股东来说尤其痛苦,该公司于 12 月刚刚上市,似乎是在利用已经达到顶峰的疫苗狂热。其股价目前低于 17 美元的 IPO 价格,远低于该股在 12 月接近 72 美元的峰值。

美国联邦贸易委员会最近对制药业合并的立场:然而,这并不是唯一不利于该行业的事情,尤其是较小的生物技术公司。整个行业最近的大部分疲软也恰逢美国联邦贸易委员会 (FTC)于 3 月成立了一个全球工作组,以“建立一种新的制药合并方法”。

目前尚不清楚该工作组将拥有多少权力。但是,由于该公告特别提到了“药品价格飞涨和对该行业反竞争行为的持续担忧”,很明显,整个药物开发业务都在酝酿风险。

还值得一提的是,不少生物科技初创企业在成立之初就心照不宣地希望被收购,投资者也悄悄地希望得到同样的回报。如果 FTC 领导的努力有效,这将是一个更困难、回报更少的前景。

立法变化和法规:然后还有更哲学的论点,即整个行业正处于重新回到立法和监管热潮的边缘。

这是一个反复出现的故事。企业通常会毫发无损地从这种审查中脱颖而出。事实上,没有多少人犹豫不决的$ 56,000个价格标签的事实生物遗传的(纳斯达克股票代码:BIIB)最近批准了阿尔茨海默氏症药物Aduhelm心照不宣地说,制药商在定价政策......即使价格收取医疗保险的控制权完全保留。

不过,随着新总统政府的就位,像参议员伯尼·桑德斯 (Bernie Sanders) 和其他民主党人 3 月公布的旨在降低政府和个人药品价格的法案等拟议立法又获得了另一个机会。

迟早,其中之一会漏掉。然后是另一个。然后是另一个。对于许多较小的生物技术开发商来说,这是一个风险,他们经常指望相对独特的疗法价格高昂。

买,还是不买?

好吧,但这些巨大的回调是否仍然使这些特定的生物技术名称尽管面临所有挑战,但仍然具有令人信服的前景?

并不真地。

公平地说,没有任何成本控制前景或现在毫无意义的当前局势疫苗竞赛可以取代上述任何公司的故事。在生物技术领域,有关药物潜力的故事很容易取代销售和收益。

识别成功的药物开发并回顾被误导的研发仍然是生物技术投资游戏的关键部分。然而,就目前而言,即使是最好的生物技术故事也无法突破。

请注意,一些突破将会发生。我们只是不知道哪些名字最有能力克服逆风并充分奖励股东承担的风险。这是一种逆风,可能会持续几周,甚至几个月。

更大的收获:始终密切关注市场环境及其关键主题。