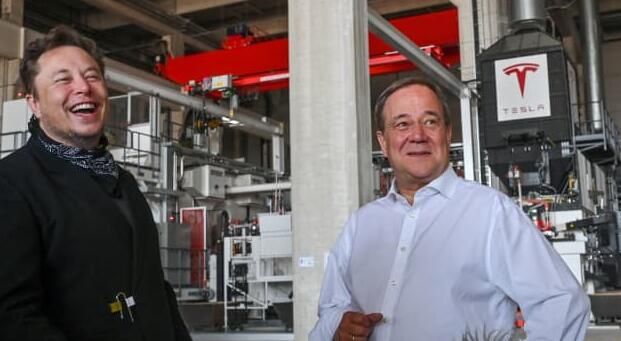

基金经理解释为什么他仍然做空特斯拉与方舟ETF和Facebook

总部位于芝加哥的对冲基金 Livermore Partners 的首席投资官 David Neuhauser 为他在特斯拉、Facebook和 Cathie Wood 的Ark Innovation ETF 的空头头寸进行了辩护,认为在市场低迷的情况下,所有这些都可能变得脆弱。

截至周三收盘,特斯拉在 2021 年上涨了 54% 以上,而最近更名为 Meta 的 Facebook 上涨了近 25%。方舟创新 ETF 今年迄今已下跌 6.24%,著名的“大空头”投资者迈克尔·伯里最近退出了特斯拉和方舟的空头头寸。

但周四在接受 CNBC 的“Squawk Box Europe”采访时,当被问及他是否认为这些空头头寸仍然可以赚钱时,诺伊豪瑟说:“我愿意。”

做空股票的投资者认为它会下跌;他们出售借入的股票,目的是以较低的价格回购,归还借入的股票并从中获利。

Neuhauser 认为,尽管特斯拉是电动汽车的市场领导者,并且其近年来的产量“非常惊人”,但Rivian等竞争对手尽管生产的汽车相对较少,但其估值却开始积累数十亿美元。

“这提醒我,市场上存在大量泡沫,在特定领域,在电动汽车等特定行业,我认为在某个时间点你会看到更多的低迷,人们会开始感到一些那种痛苦,”诺伊豪瑟说。

“从历史上看,当你看到泡沫和投机时,似乎总有一个部门或一个阶级往往是典型的典型,在我看来电动汽车就是其中之一。”

他补充说,更广泛的科技行业包含的公司估值是销售额的 15 倍,但“甚至没有实现盈利的计划”。

Neuhauser 表示,由于面对持续高通胀的政策失误,科技行业的这些历史高估值使其在“冲刷或黑天鹅式事件”的情况下变得独一无二。

政策失误?

Neuhauser 的基金今年上涨了 20% 以上,他表示股市的这种“泡沫”可能会因美联储的“灾难性政策错误”而脱轨。

他认为通胀正在恶化,美联储“落后于曲线”,而股市则被哄骗相信他们处于低利率和温和通胀的“金发姑娘”环境中。

然而,并非所有人都认同诺伊豪瑟的观点。经济学家卡尔温伯格周三告诉 CNBC,那些预测通胀失控的人是“歇斯底里的”。他认为,10 月份 CPI(消费者价格指数)数据的细分表明,价格上涨并未超出特定行业,也不构成系统性通胀。

美国 10 月份 CPI 同比上涨6.2%,是 30 多年来年度通胀的最大涨幅。

美联储主席杰罗姆鲍威尔也坚称,过早触发货币政策紧缩会适得其反,并坚持认为当前的通胀飙升是暂时的。

“1950 年代早期的稳定政策告诉货币政策制定者不要试图抵消通胀可能出现的暂时波动,”鲍威尔在今年早些时候的美联储杰克逊霍尔研讨会上表示。

“事实上,做出反应可能弊大于利,尤其是在政策利率甚至在景气时期也更接近有效下限的时代。”

诺伊豪瑟对特斯拉的看法也是相反的。在首席执行官埃隆马斯克开始出售价值数十亿美元的股票后,该股票在 11 月初受到打击,但此后反弹,许多分析师仍然看涨。

“简而言之,我们宁愿马斯克现在撕掉创可贴并迅速出售这部分股票,而不是在明年挥之不去,并为任何非基本面的熊市论点提供支持,”董事总经理丹·艾夫斯(Dan Ives) Wedbush Securities 股票研究的研究人员上周在一份报告中表示。

“从根本上讲,特斯拉仍然处于领先地位,可以将这种电动汽车的采用曲线在国内和全球范围内推向新的水平,而马斯克公司将在未来十年引领这一价值 5 万亿美元的绿色浪潮。”

Wedbush 维持特斯拉股票的“跑赢大盘”评级和 1,100 美元的基本假设,牛市目标价为 1,800 美元。