福特在重组资产负债表以希望恢复信用评级时将回购高达50亿美元的垃圾债券

来源:

底特律——福特汽车计划回购至多 50 亿美元的高收益债券,作为重组资产负债表的更广泛计划的一部分,该计划在去年汽车制造商不得不关闭业务时因紧急借款而变得更加臃肿。

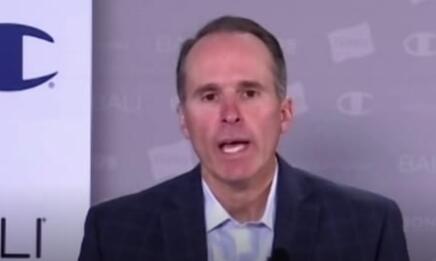

福特财长戴夫·韦伯 (Dave Webb) 表示,福特正在回购该公司在冠状病毒大流行之初发行的 80 亿美元债券中的大部分,收益率高达 8.5% 至 9.625%。它还以类似的高收益率回购了一些较旧的债券,以期提升其信用评级,该评级在 2020 年 3 月失去了投资级地位。

福特预计将用手头现金为回购提供资金,截至第三季度结束,现金总额约为 310 亿美元。韦伯表示,可能会发行 10 亿美元或更多的“绿色”债券,作为根据其福特 + 周转计划“积极重组”资产负债表的更广泛努力的一部分。他表示,该公司正考虑发行利率在 3.5% 至 4.5% 之间的 10 年期债券。

“我们认为现在是积极重组资产负债表、降低利息成本并真正为 2022 年及以后清理债务的时候了。这正是我们希望在这里实现的目标,”韦伯在电话中告诉记者。

此次回购是福特新“可持续融资框架”的一部分,该汽车制造商称这是北美汽车行业的首创。它将专注于汽车电气化和其他环境和社会领域,例如清洁制造和社区振兴。

随着环境、社会和治理或 ESG 投资变得越来越受欢迎并成为投资者的考虑因素,这对福特来说是一个转变,包括其福特信贷金融子公司。

债券回购和新框架旨在为福特+计划提供资金,包括向电动和自动驾驶汽车技术投资数百亿美元。

韦伯拒绝推测这家汽车制造商预计何时恢复投资级别。他说,该公司“正在竭尽全力尽快到达那里。”

“我们在资产负债表上采取的行动进一步支持了这一努力和意图。我们认为它们当然应该被视为信用正面,”韦伯说。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如有侵权行为,请第一时间联系我们修改或删除,多谢。